1月4日,英诺天使基金2023年「青芒」首场活动准时举行。

1月4日,英诺天使基金2023年「青芒」首场活动,也是总活动第三期准时举行,本期主题为「2023储能行业的机遇与挑战」,共有200余位创业者、投资人、学界师生线上参与聆听、互动交流。

英诺天使基金执行董事丁昳婷是本期主讲投资人,她博士毕业于清华大学航天航空学院,曾任职中国科学院空间应用中心助研、副研。丁昳婷博士自加入英诺天使基金以来,主投新能源(如储能)先进制造(如航天航空)等科技方向,累计投资项目27个,因为表现优秀,2022年4月率先晋升为公司执行董事,同时担任水木清华校友种子基金投资合伙人。

以下为丁昳婷博士当晚主题分享简版实录:

1、储能高增长具备高确定性,且增速非常快

2022年储能市场发展迅速,从各个区域来看,我国的大型储能的高增长具备高确定性。

在发改委能源局关于加快推动新型储能发展指导意见中,预计到2025年新型储能装机30GW,预计到30年装机100GW。实际上现在各省已经发布的十四五新型储能装机规划就已经超过了50GW,21年底我国累计储能撞击量5.7GW,22年光是12月份,并网超过1.2GW2.53GWh。从实际发展来看,储能体量可能比之前预计数据更激进。从公开资料可以看到五大发电集团等对新能源装机的规划,都要强配储能,所以说目前大型储能具备高确定性,且增速非常的快。工商业储能方面也有快速增长。

欧洲户储处于高速增长阶段,前两年做户储出海的公司都有很好的业绩,相信接下去也会继续保持一段时间。美国发布 ITC新政将显著的提升美国储能经济性,美国目前也是以表前储能为主,新能源加储能的综合发展有望迎来显著加速。

综上,从全球来看,整个储能市场增速有较高确定性。

2、资本市场对储能项目认可度高,一二级市场都火爆

不管是二级市场还是一级市场,对储能增长的确定性有比较好的认可度。可以看到去年典型几家公司的市值表现,在第一波欧洲户储增长起来的时候,包括派能所在的几家上市公司股价有了显著增长。到第二波,随着国内相应政策的出台,尤其是对储能经济性方面逐步明确的细则出台,以及各地整体规划和装机确定性的提升,使得相应大储相关上市公司有了显著增长。

同时在一级市场新能源融资也是持续的火爆,截至2022年底,整个融资规模达到了1,000亿元以上,可以看到2021年和22年新能源行业整体股权融资情况都非常火爆。在整个一级市场相对冷淡的情况下尤其难得。

3、储能是个好生意,期待诞生高价值企业

目前储能处于快速增长大干快上的阶段,还没有细致考虑经济性。从业主方来讲,不管是在发电侧电网侧还是在用户侧,投资储能项目,肯定要考虑经济性问题。尤其随着共享能储能电站等相应政策出台,越来越多的人有机会参与到储能电站投资,都要测算收益。

针对理顺储能经济性的关键在于理顺价格机制。若干省份已经出台相关细则,能够测算出回报率。同时不管是创业者还是投资机构,大家都关心一个问题,在储能产业链条当中,到底哪些环节是真正的能赚钱比较多。

长期来看储能是不是好生意,这个问题我从两个角度思考:

首先,储能集成是复杂系统集成。现在储能技术路线很多,从客户角度出发,从平抑波动性等服务能力出发,储能所需要的能力其实是复合的。尤其到储能真正被大量调用出力的时候,需要系统精细运作以满足使用。目前由于新能源电站强配,有一些相对粗制滥造的系统。等到储能电站真正开始大规模运营调用的时候,各种问题都会越来越凸显。

从复杂系统集成的角度,储能系统集成的毛利目前平均也是在百分之十几的水平,其中派能做出海的户储,毛利水平高一些到约30%,宁德时代的储能系统毛利率仅为 6.43%(宁德销售毛利今年14%~19%)。较为充分竞争的情况下,复杂系统集成的毛利水平可能就是在十几二十。随着后续精细化发展储能公司也会出现差异化。同时我们也要关注,储能除了具有单价高、市场大、销售额大、产业链带动等逻辑之外,有没有类似于智能手机和新一代智能车这样的这个互联网化运营的一个模式?

个人认为这是必然的,不管是共享储能,还是用户侧储能,电本身是标准化的,就像算力/带宽一样,最终要互联网化运营。只是需要留意电力具备基础设施属性,价格受到政策层面影响较大,但不影响整体逻辑。

其次,从能源端类比,可以看光伏企业,目前行业毛利水平是在20%左右。经历了从补贴开始,随着技术演进和体量提升显著降本,目前光伏电站已经具备非常好的投资属性。

综合这两个类比,可以得到结论,储能是个好生意。目前A股能源相关企业整体市值都在较高水平。这是不可错过的产业方向,可能会诞生很多高价值公司。

4、储能三大应用场景,各有增长空间

以2021年为例,全球新增储能主要用于三大场景:16%用于户储,60%用于能量转换,15%是辅助服务。

风光强制配储,目前是风光项目的成本项,减少弃风弃光的收益性不高,拉低整体内部收益率约1%。

随着共享储能的出现,配储可以通过租赁方式实现,会使得风光配储成本显著下降。从大数来看,风电项目IRR下降约0.1%没有太大影响,光伏项目下降约0.9%,相比于单独建设,租赁模式会使得经济性有较好改善。基于以上数据,我们认为共享储能有望快速提升。

工商业储能因为对峰谷价差敏感性很高,后续随着这个峰谷价差扩大,随着现货市场进一步推进,可能进一步刺激工商业储能的建设积极性。

辅助服务中,调频在过去一年有较好的经济性,有的火储联合调频项目可能一年左右就收回成本。但调频经济性有不稳定性,目前依然处于调频市场的早期阶段,各省政策在陆续出台,会有一定的时间窗口,先发企业可能得到阶段性比较好的收益。但是随着越来越多的玩家加入,由于调频收益主要是由K值(k值是调频性能的综合指标,可以分析为k1调节速率、k2调节精度、k3响应时间三个指标)决定的,K值的数值由机组在整个调频市场的相对位置决定,受到外部环境的影响比较大,受政策和新进入的扰动比较大。

5、独立储能电站经济性初步体现,多种模式待开发

以山东在2022年印发政策为例,独立储能电站可以参与现货交易,理想情况下本金收益率约为7.3%。收益模式体现在几个层面,第一,电力现货的交易,以山东为例,差价大概是0.6元/kWh;第二,容量租赁,即新能源电站通过租赁的方式满足储能的调节能力,300元/kW/年;第三,容量补偿,约0.0991元/kWh,参与现货市场的示范项目按两倍,且不需要支付输配电价约0.14/kWh;第四,独立储能电站可以参与调频、爬坡、黑启动等辅助服务。

具体到实施,收益情况还要看租赁的情况,参与辅助服务的情况等。最先来起步的可能是发电集团内部共享的独立储能,因为集团内部不太存在租赁不饱满之类的风险,第三方储能相信也会逐步进入,新能源企业目前租赁储能成本低于自建,后续的租赁费用存在进一步下降空间。基于租赁可以有效降低配储成本的大前提,共享储能将是市场化选择的必然趋势。

综上,共享储能的收益模式有望在2023年随着政策落地逐步体现。

综合前述,目前欧洲户储设备供应商有较好的毛利表现,也面临进一步的市场空间和竞争压力等挑战。国内大型储能,随着政策逐步出台,经济性有了初步体现,也要看2023年政策和执行力度。相关商业模式在早期试点阶段,需要探索迭代。随着储能成本降低,随着现货市场、辅助服务市场逐步开放和完善,有望逐步退出强制配储的模式。同时,共享储能有望成为主流发展模式。

需要注意的是,在共享储能情况下,实现多种收益方式有一个前提,就是在实际运营中满足多种收益方式对电站的调用需求,然则循环寿命、运维成本、可调度性、系统稳定性等的功能性指标会逐步体现。在今年可能很多问题会陆续的展现出来。根据目前中标价格来看,共享储能电站可以接受更高的成本,但要有更好的表现,对储能设备和集成的要求会有实质的提升。

6、混合储能逐步成为发展趋势

储能是为了提供灵活性,平抑风光电等新能源带来的波动性。还有其他方式可以提供灵活性,例如发电侧火电灵活性改造,用户侧负荷调节,将与储能一起发挥作用。“十四五”现代能源体系规划:优先提升30万千瓦级煤电机组深度调峰能力,力争到2025年,煤电机组灵活性改造规模累计超过2亿千瓦,抽水蓄能装机容量达到6200万千瓦以上、在建装机容量达到6000万千瓦左右。同时用户侧负荷调节在电力系统发展到一定阶段的时候,会成为非常重要的灵活性来源,将来也有虚拟电厂等模式存在,这块我们会在年后具体探讨,针对电力市场、用户侧价格机制、虚拟电厂等做专题讨论,这里不做展开。

针对储能用于不同的应用场景,有不同的收入机制,也有不同的对电站的设备的要求。参考国外运行了比较长时间的电站的市场化收益,对于抽蓄电站,电能量费用及容量费用是最主要的部分。独立储能电站参与电力市场可以达到非常可观的收入,IRR达19%,其中峰谷差套利、调频、旋转备用、容量市场补充等都是比较可观的收入来源。随着国内价格机制逐步出台,我们也要针对这些主要需求去做响应。细化去看,每一种需求对于储能的性能要求都不一样,有些需求甚至有一定冲突。

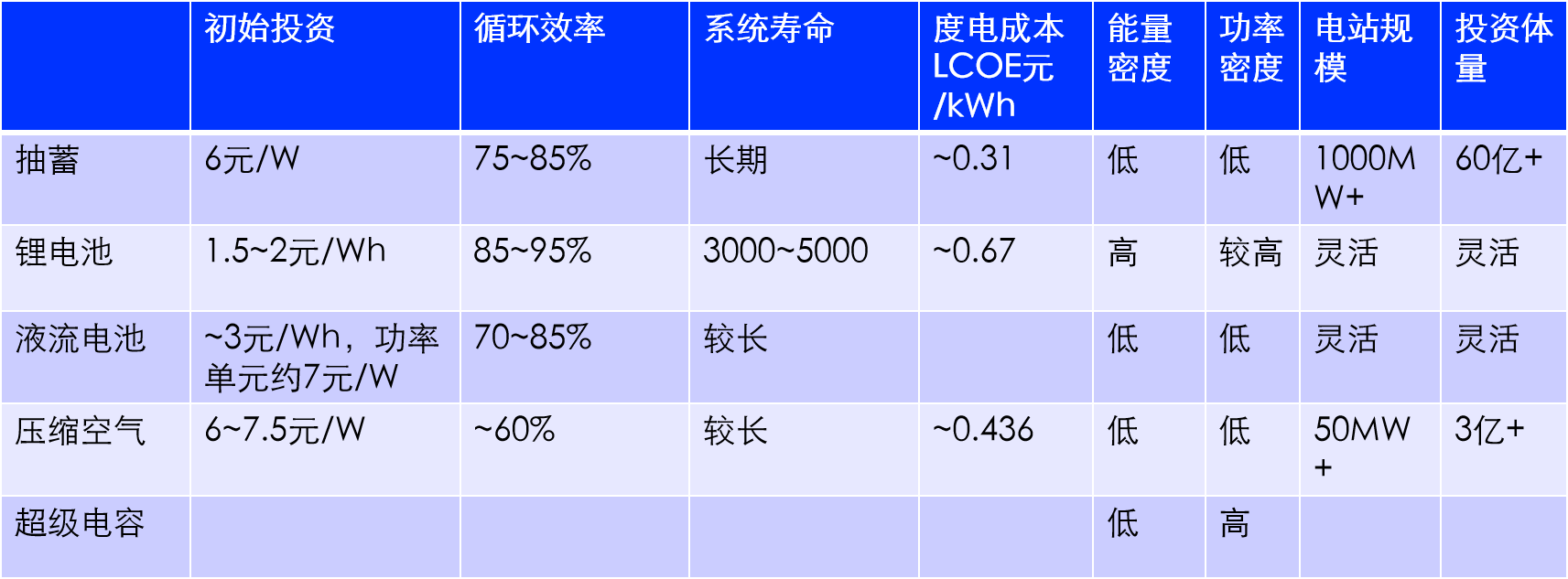

因此,我们需要综合当地的能源禀赋和政策机制,定义好储能电站功能,进一步选择硬件设备和管理手段。储能可以通过不同方式实现,包括物理、电气、电化学、热储能、化学储能等。对比各路线特点,锂离子电池储能综合性能最为均衡,除了季节性长时调峰。抽蓄主要擅长就是容量型长时调峰。氢储能主要擅长季节性调峰。超级电容主要用于提高电能质量,还有调频、平滑新能源出力等。压缩空气储能与抽蓄有一定的相似性,同时它也可以提供季节性调峰能力。

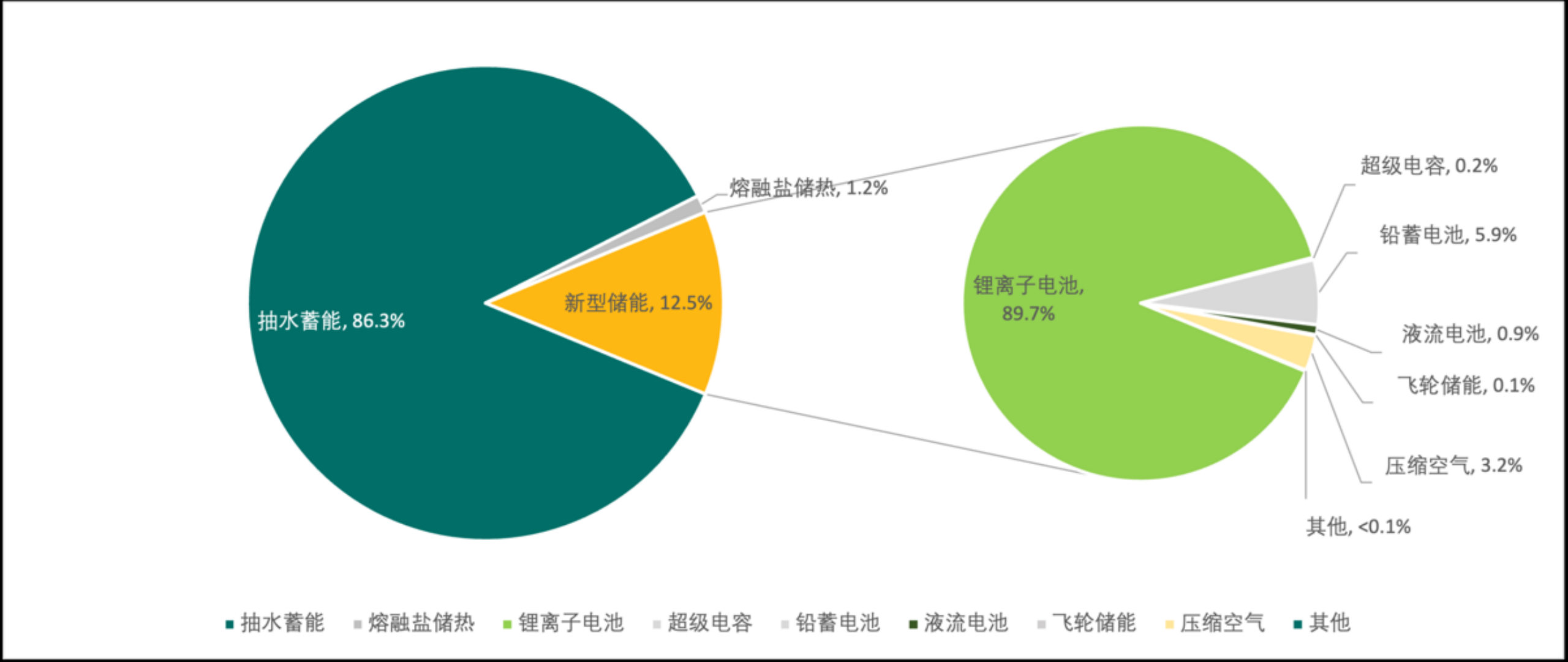

从成熟度上,抽蓄现在应用非常成熟,锂电是目前最为成熟和主流的新型储能,储热技术在火电灵活性改造方面有较大应用场景,压缩空气与液流储能,目前在商业化早期阶段,钠离子电池现在还在大规模应用早期,还没有大批量生产。从实际建设情况,抽蓄是绝对主流,在新型储能当中,锂离子电池是绝对主流,其他的几种都占了相对较小的份额。

储能产业研究白皮书 2022

储能电站为了满足多样化需求,很可能需要采用混合储能的方式,针对不同场景采用不同组合。

在此前提下,锂离子电池依然是最均衡最主流的新型储能方式,包括两小时为主的储能电站大概率还是锂离子为主流。

钠离子电池长期来说成本较低,但是短期依然处于产业化早期阶段,目前头部企业正在建设大批量出货的产线,尚未大批量出货实用,并且类比锂电池刚开始发展的时候,钠离子电池的均衡性、电压范围等各方面仍然有很多问题,需要一段时间迭代和成熟,才可能真正进入成本有优势的阶段。与此同时还面临跟锂离子的性能差异,能量密度较低,倍率性能较好,低温性能较好。可能需要考虑差异化的竞争方式。

在4~8小时时长的电站,容量型电站比如压缩空气、液流储能方案会有相对比较好的优势。对长时跨季节需求,氢可能会是较好选择,也不会受制于自然条件,氢能目前整体处于发展早期阶段,后面也会开展专题讨论。

前面主要是能量型,在功率型需求,锂离子电池依然可以满足一定功率型需求,后续可以考虑跟超级电容和飞轮等功率型器件的综合利用,实现提质降本增效。但这种综合应用对EMS系统的硬件和软件都提出了更高的要求。

7、结论

储能的快速增长有确定性。储能行业方向在包括2023年的未来3~5年,都是具备高增长性的方向。

混合储能是必然趋势,已经逐步看到针对一些应用场景混合储能的优化方案,随着储能逐步进入深水区,一定要考虑集成方式兼顾不同形态的储能,满足实际使用场景的需求,也需要考虑到可调用性和综合成本。

共享储能有望成为主流方式。共享储能经济性效能很大程度取决于设备、集成、运维、运营的实际能力,差异性逐步凸显。

从储能系统集成的角度,数字化、智能化,提升安全性,提升系统循环寿命,都是支撑储能真正运营的重要方向。

储能系统降本体现在设备层面的原材料、核心零部件技术迭代和供应链成熟,也体现在集成方案能否综合优化选择,还体现在运维的智能化自动化。在增效层面,除了现在已经出台政策之外,也非常期待看到在2023年更多政策逐步出台,随着进一步市场化探索更多模式。

联系创业者

进入个人中心-联络人,即可查看请求结果

您还未认证身份,暂时无法和ta联系!请尽快前往个人中心进行创投认证哦。