AI四小龙的未来才刚刚开始?

作者 | 邓小轩

编辑 | 陈纪英

来源 | 财经故事荟(ID:cjgshui)

12月16日,正值科创板上市的关键之际,AI四小龙中的云从科技、旷视科技、依图科技集体被美国拉入了“中国军工复合体企业”(NS-CMIC)清单。

而AI四小龙中的商汤科技,也在12月14号被美国财务部列入黑名单,导致港股上市的进程一度按下暂停键,近期才重新启动公开招股。

抛开其中的利益纠纷,从过去的经验来看,由于被“精准打击”的往往是具备一定技术实力的,对美国某方面有威胁的企业,从侧面反映了这四家企业在人工智能领域的实力。

中国的AI行业在世界的影响力持续提升,中国的AI企业数量由2018年的20%提升至2020年的25%。

人工智能的产业链,分为基础层、技术层和应用层。

AI四小龙做的属于技术层的计算机视觉,这个领域是人工智能最主要的应用领域之一,让计算机拥有类似人类提取、处理、理解和分析图像以及图像序列的能力。

这个领域非常重要且潜力无限。

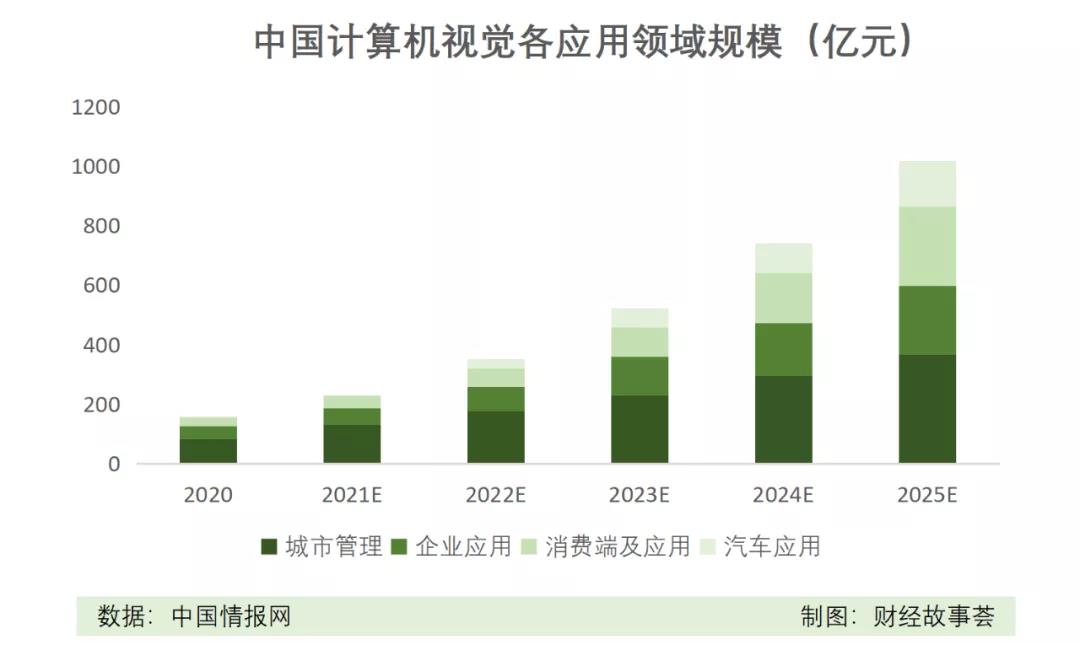

根据沙利文报告,计算机视觉软件2020年占全部人工智能软件市场份额的46.9%,2020年-2025年,将会以36.6%的复合增速,由143亿美元的市场规模增长至680亿美元。

对国内企业来说,这是一个弯道超车的机会。

中国的计算机视觉企业相较于全球发展较晚,海外在上世纪九十年代就已有相关企业出现,而国内1999年才有为海外企业做代理业务的企业雏形。

后来,随着国内互联网巨头们的崛起,为计算机视觉企业积累了大量用户数据,对计算机视觉公司而言,数据和技术缺一不可,有了大量的数据做支撑,很快在这一领域领先全球。

国内这一领域里的王者,IDC的数据显示,2020年,商汤科技、旷世科技、云从科技、依图科技和海康威视的合计市场份额接近50%。

海康威视已经上市,尚未上市的AI四小龙,实力究竟如何呢?

1.商汤、旷视有阿里撑腰,云从国家队,依图难追赶

如果按照公司成立时间来看,旷视科技是老大,依图科技是二哥,商汤科技是老三,云从科技是四弟。但如果按照估值、融资额来算,商汤显然是当之无愧的“一哥”。

2011年10月份,三位清华的学生率先嗅到了人脸识别的商业价值,怀揣着将计算机视觉应用到游戏中的憧憬,组建了最初的旷视科技的团队。

虽然在今天,人工智能是个非常热门的领域,但10年前,这是国内很少人涉足的未知沼泽,投资人都不愿意做第一个吃螃蟹的人,因此旷视的第一笔融资并不顺利,吃了很多闭门羹。

老二依图科技的融资就幸运多了。在旷视科技成立一年后(2012年9月),一直在美国从事人工智能的朱珑博士回国创业,不久就拿到了真格基金的天使轮融资,很快成立公司。

2013年以后,人工智能在国内迅速发展,中国政府热情号召企业大力发展人工智能和智能机器人技术,资本加速涌入AI赛道。

后来居上的“一哥”商汤科技就在这种背景下诞生了,它是含着金钥匙出生的。IDG的牛奎光狂掷数千万美元,让原本在香港中文大学的教授汤晓鸥研究团队走出实验室,重新组建团队,组建了商汤科技。

不久以后,云从科技也诞生了。

相比其他公司,云从是最根正苗红的,核心骨干大多为中科系,数轮投资中,国家队、产业基金的身影频现。

也正是在这个时候,AI领域初创企业如雨后春笋般涌出,AI的融资事件,在2018年达到顶峰。

四个独角兽们,就在这种背景下各自精彩,任意拎一个出来,都经历了10+次融资。

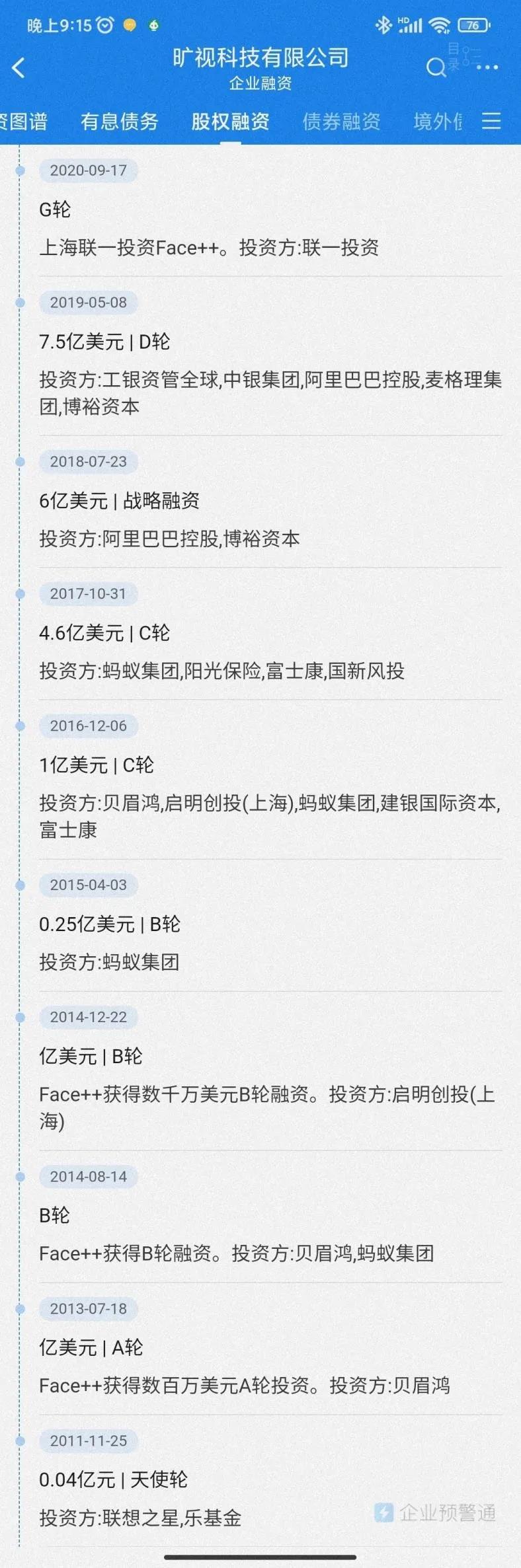

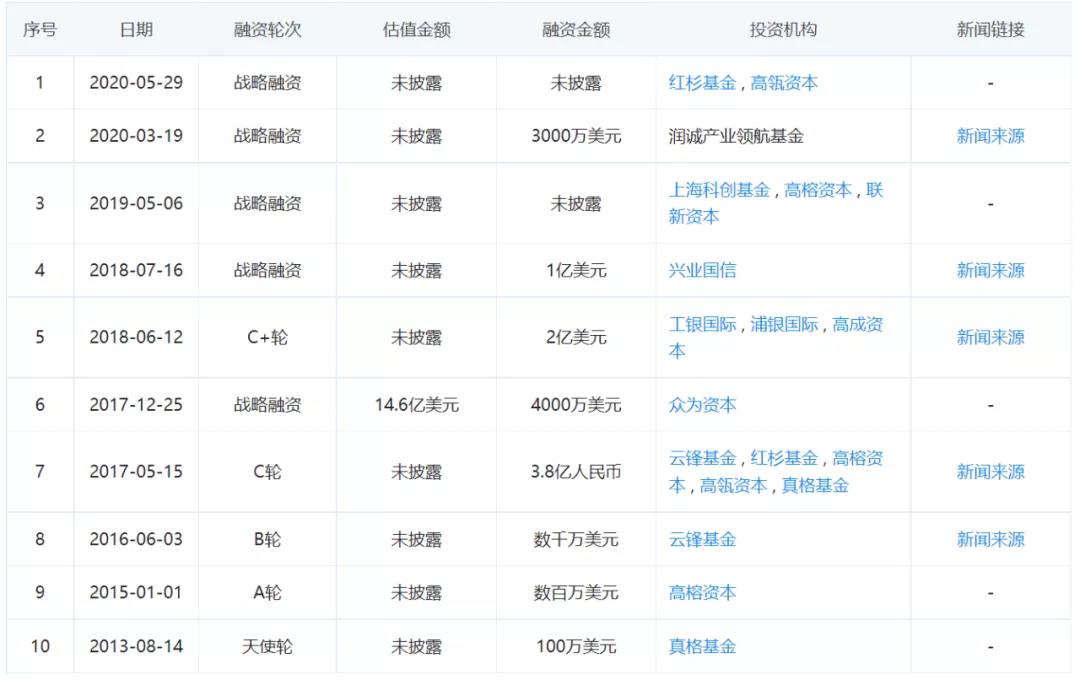

IPO之前,旷视科技进行了10轮融资,越到后期,融到的钱越多,即使不计算2020年联一投资的G轮融资,旷视科技获得了累计超过19亿美元的融资。

最开始,旷视股份是联想系的企业;后来,阿里系逐渐对其加大投资。

支付宝的人脸解锁业务、物流仓库业务,为旷视提供了快速成长的平台。

而阿里所在的大消费领域,又是国内计算机视觉潜力最大的一个应用领域,2020年-2025年市场规模以54.95%的速度增长,阿里急需人工智能企业为之后的业务发展做支撑。

同样被阿里青睐的,还有“一哥”商汤科技。

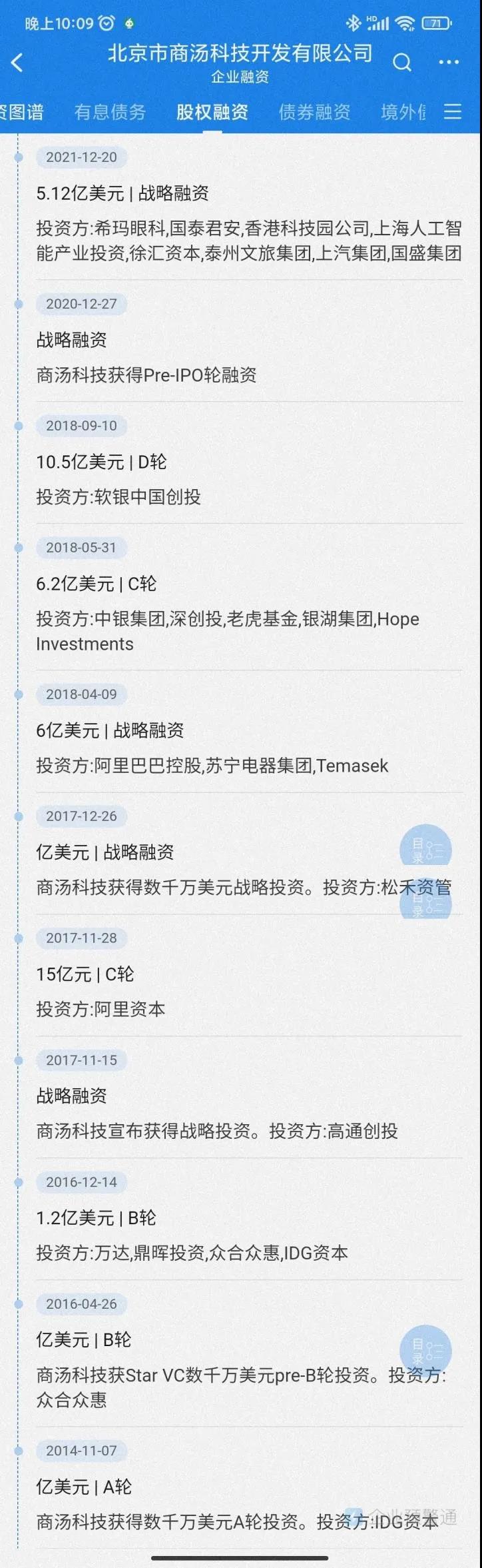

商汤科技除了含着金钥匙出生外,还是资本最青睐的企业,从成立至今,进行了11轮融资,累计融资超过30亿美元,成为四小龙中融资总金额最高的公司。

阿里早在商汤C轮融资的时候就已经入场了。

除了旷视和商汤外,阿里还布局了寒武纪、数云等其他人工智能的公司,它用极其雄厚的资金,在人工智能领域给自己描绘了更广阔的业务版图。

看完了融资融得轰轰烈烈的老大和老三,再来看老二依图科技就有些平淡。

虽然也经历了10轮融资,但从披露了金额的融资额来看,合计不超过5亿美元。

而且,越到后期,依图科技的融资金额反而有下降的趋势,2020年润诚产业的投资额不到2018年c轮融资的1/6,这与壕到不行的旷视和商汤来对比,的确有些落寞。

云从科技融资的金额也不多,但它和其余三家很不一样,其他公司的融资,是人民币和美元一起融,而云从科技,每一轮获得的融资,都是实打实的人民币。

这是其他人工智能公司难以匹敌的优势所在,国字号的股东结构,让云从科技在G端、国有B端方面拿单具备优势,如G端的公安系统,四大国有银行的风控产品。

因为对金融、安防客户而言,对安全层面的要求更高,云从科技有机会获得更多的客户认证。

总结下来,从融资的角度:

商汤科技遥遥领先,旷视科技也不赖,且两者均有阿里做布局。

阿里在其财报上明确表示,“不会以纯粹财务原因进行投资和收购,而是侧重加强阿里的生态系统、创造战略协同效应”,以后的侧重发展领域是可预判的。

云从科技虽然融资少,但获得了G端和大B端的潜在支持;依图科技暂时落后。

2.估值高企,IPO一波三折

AI的疯狂,在2018年之后逐渐退潮,AI赛道的融资次数在2018年之后掉头向下,包括四小龙在内的AI企业经历了多轮融资,且由于自身的商业故事在资本上过度透支,也遭遇到了“估值虚高”的争议。

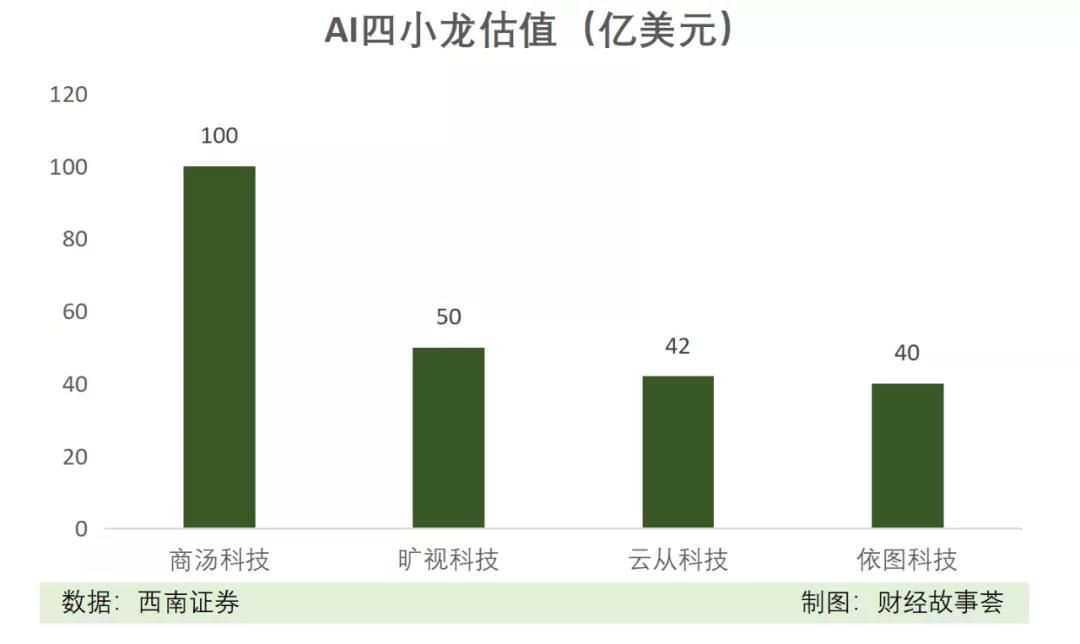

根据西南证券对AI独角兽2020年估值的整理,商汤科技的估值达到100亿美元(637亿元人民币),旷视科技、云从科技、依图科技分别为50、42和40亿美元(318.5、267.54、254.8亿元人民币)。

但事实上,商汤、旷视、云从和依图科技都尚未盈利,2020年营收,分别仅为34.46、13.91、7.55、3.81亿元人民币,市销率(即估值与营业收入的比值)为18.49、22.90、33.75、66.88倍。

市销率越大,说明市场给它们的估值越高。

对比计算机视觉中的佼佼者,已经上市的海康威视,目前的总市值是4719亿元,对应2020年635亿元的总营收,市场给到它的市销率也才7.43倍。

四小龙的估值,比海康威视高太多了,前几轮的融资,已经给到AI四小龙很高的成长和科技估值溢价了,这让AI企业很难继续从一级市场中获得更高的融资,如果不拓展二级市场,那么今后能烧的钱必然少很多。

于是,AI四小龙们纷纷冲刺上市,但它们的上市过程却一波三折。

老大旷视科技也是最早迈出上市步伐的,刚开始,它把目光锁定了香港,早在2019年8月25日,旷视就已向港交所提交了招股说明书,但一直没有实质性进展。

先是被美国商务部列入“黑名单”,随后又遭遇了疫情,接着又遭遇了老股东联想创投、创新工场的先后退出,上市计划一再跌宕;2020年2月份,港交所披露网站上旷视科技的招股说明书状态变为“已失效”,意味着它的一进宫的阶段性受阻。

之后,外界不断传出公司“主动中止港股上市进程”的说法,面对谣言满天飞,旷视做出了正面回应,“积极考虑科创板!不排除A+H上市可能”。

确实,由于科创板从成立之初就聚焦于硬科技实力产业,对财务指标更加灵活,因而科创板对成长型企业的包容度更高。

今年3月,旷视科技向上交所提交了科创板IPO申请后,一个月后收到问询函,九月份就收到了过会的消息,现在终于来到了冲刺环节。

老三商汤科技仍然是征战港股,8月向港交所递交招股说明书,它的阻碍则是开头中说的被美方拉入实体清单。

云从科技在去年12月提交科创板招股说明书,期间频繁曝出裁员降薪,历经两轮问询,期间因科创板政策收紧,一度中止上市,到了7月份终于柳暗花明。

而依图科技,可以说是诸事不顺。

在科创板的申请上,它是最早行动的,在2020年的11月,依图科技就向上交所提交了申请,领跑其他公司。

今年的3月11日,公司主动要求发行人及保荐人中止审核,上交所决定中止其发行上市审核,依图科技当时回复媒体称,“发行人和保荐机构需要较长时间落实规则和监管的核查等要求,公司是‘中止’而非‘终止’,申报仍在正常进行中”。

到了6月份,依图就主动要求撤回申请,把“中止”真的变成了“终止”,科创板的上市画上了句号,无不令人嘘叹。

或许,从上市的角度来看,AI四小龙已经“三缺一”,变成三小龙了。

3.产品影响毛利率,研发加剧亏损

为何AI企业们的上市如此艰难呢?

除了科创板缩紧上市、美国的打压等外部的原因外,AI企业自身的原因不可少,营收体量小、持续亏损、个人数据及隐私安全性等问题,都引发了监管层和投资者的担忧。

从营收、毛利率、净利润率可以以小见大。

首先,四小龙营收体量小,长尾场景各有优势,但也导致客户分散,难以把集中度做大。

AI应用场景碎片化,长尾场景丰富,由于技术难度与数据获取难度不同,计算机视觉在不同应用场景发展状况各有差异且面对的客户迥异,不同企业优势不同,做专且深还是做泛且浅更有优势还尚无定论。

商汤科技是四者当中营收量级最大的,沙利文报告显示,商汤科技也是在亚洲范围内最大的人工智能软件公司,市占率为11%。

虽然商汤在垂直领域有全面的布局,但是拆分商汤科技的业务构成,由智慧商业、智慧城市、智慧生活和智慧汽车构成,最主要的两个增长点在于智慧商业和智慧城市。

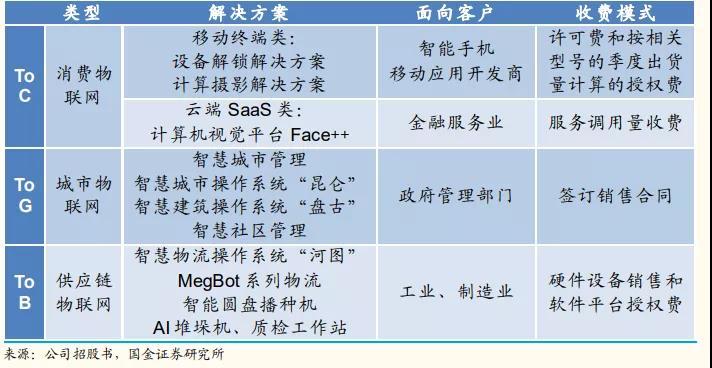

旷视科技营收排名第二,公司业务聚焦消费、城市、供应链三大场景,2020年三大场景分别占公司28%、64%和7%的营业收入,业务同时辐射C端、G端和B端,其优势在于质量提升及合作性,面向工业的供应链管理解决方案有较好发展潜力。

云从科技的业务拆分上,智慧治理占比最大,但智慧金融比重不断提高,其优势在于落地能力,在银行、机场等领域表现突出,国资股东是助力。

依图的业务主要分为智能公共服务与智能商业两大类,为客户提供人工智能硬件、软件及软硬件组合及SaaS服务等解决方案,三类产品营收占比分别为24%、15%和61%。

而值得注意的是,依图在最近的宣传中,“视觉”的定位已很少出现,取而代之的是算力,以芯片为核心提供人工智能算力。

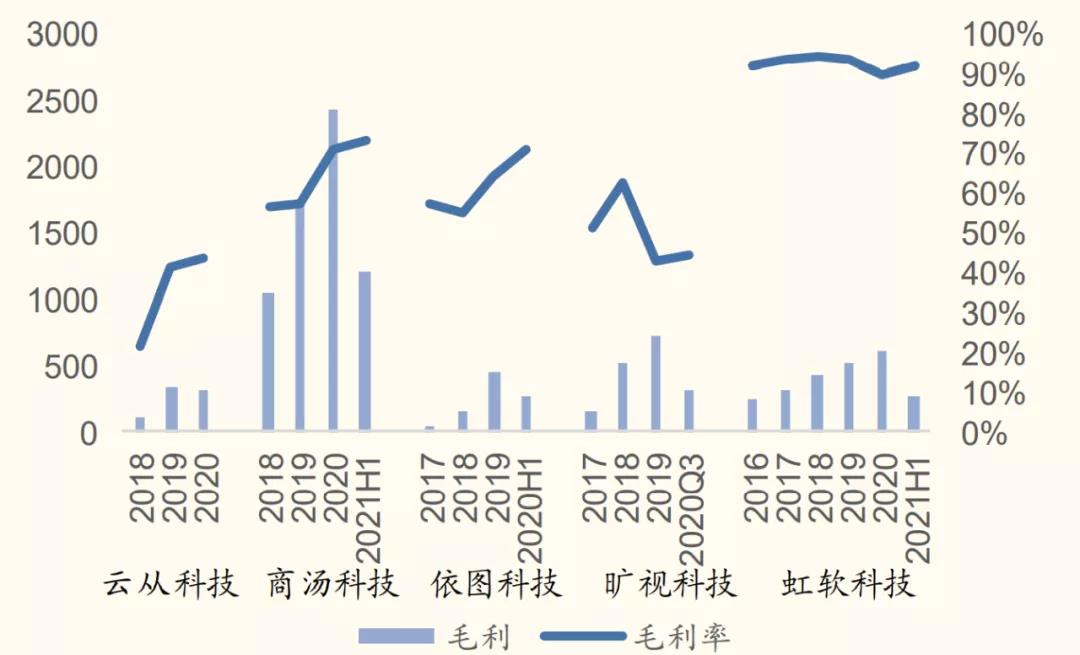

其次,软硬结合的项目制销售模式降低了四小龙的总体毛利水平。

目前,AI四小龙的业务拆分,主要以软硬一体化或解决方案为主,这两类业务对毛利率的影响较大。

一般而言,只卖软件的毛利率可以达到70%以上,但一旦软硬结合,因为多了安装、服务等成本,毛利率可以骤然下降。

举个例子,虹软科技算法属性强,毛利率长期保持在90%左右水平。

四小龙中,商汤科技毛利率最高,因为其以“算法工厂”闻名,业务中软件占比大,毛利率呈现较高水平。

在毛利率这一项上,依图科技终于有优势了。

由于其推出自研的端到端处理器芯片“求索”,并基于芯片打造“原石”服务器和边缘计算设备对外进行销售,公司纯硬件销售毛利率为65.7%,软硬件组合的毛利率为69.6%,较其他同类型企业更高。

云从科技毛利率最低,因为其营收的主要来源是软硬结合,营收占比约60%,对应毛利率仅为27%;而毛利率最高的软件授权业务(85%)在云从科技的营收占比仅为25%。

旷视科技的业务以解决方案为主,高毛利(80%)的云端SaaS营收占比只有20%。

所以,不同的产品组合差异,导致四小龙毛利率波动较大,市场更偏好毛利率长期稳定的SaaS软件类产品,但如果仅仅为了更好的商业模式,为了更高的资本市场估值,而不去做有更多需求或更有优势的解决方案和软硬一体,这对企业而言,真的值吗?

最后,经营管理模式尚未成熟,费用率相对较高,净利润久被诟病。

研发费用是大头,AI是人才密集型行业,人才储备对算法质量影响深远,商汤科技能做到超越老大和老二,做到规模最大,离不开从上市以来的研发人员的投入。

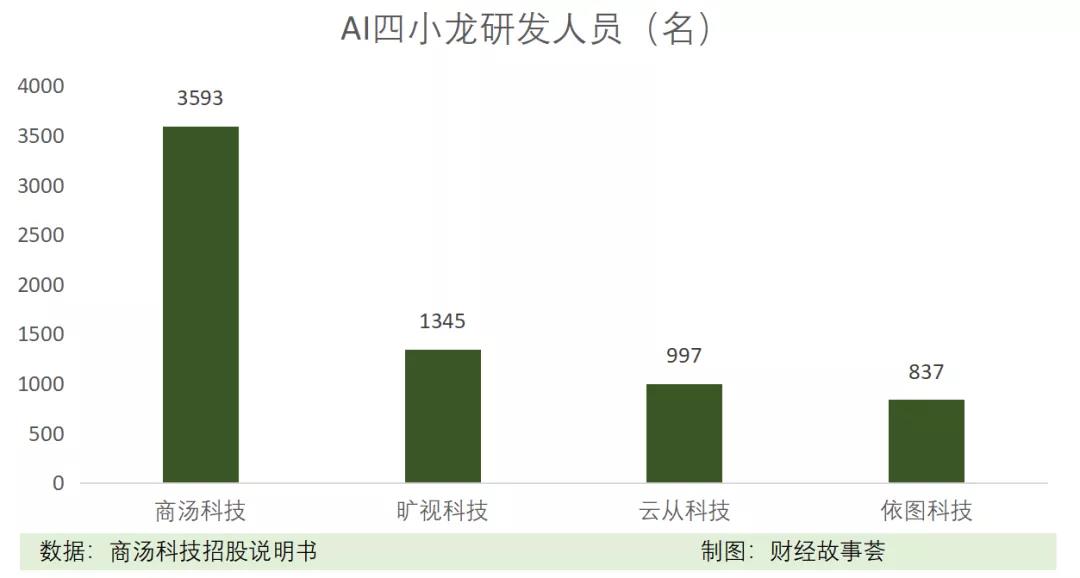

招股说明书上的数据显示,截止至2021年6月30日,商汤科技共有5286名员工,其中3593名为研发人员,这个研发人员数量超过了另外三小龙研发人员总和,另外还有40名教授带领研发工作。

不同公司之间人才争夺抬升行业从业人员工资,各家研发人员均超过总员工的半数,在企业规模不断增长的时候,公司内研发人员数量在同步提高,不断加大研发创新,高强度的研发投入使AI四小龙净利润难以转正。

理想与现实、短期与长期的矛盾又出现了,裁员降薪保成本,还是招人扩张毁报表?或许每个AI企业的掌舵人,都在烦恼这个问题。

除此以外,成长期的企业销售费用尤其高,与其销售力量相对薄弱,在市场上议价能力不强、项目竞争激烈有关;同时,由于四小龙之间项目差异大,需要向客户提供定制化的服务,也增加了其人力成本。

综上所述,现阶段的AI赛道,深度算法迟迟未突破,实战落地场景分散、产品标准化程度低,人力成本高,还没有一条得到验证的可持续盈利的路径;资本市场讲究利润至上,AI公司这样长年累月地亏损,投资者的谨慎也在所难免,因此,资本市场必然对其争议乐观俱存。

无论是AI赋能行业还是行业反哺AI,风物长宜放眼量,即使前路荆棘遍布,相信这个行业正在走出黑暗,一步步踏出技术和应用结合的新征途。

联系创业者

进入个人中心-联络人,即可查看请求结果

您还未认证身份,暂时无法和ta联系!请尽快前往个人中心进行创投认证哦。